设置楼盘动态提醒,加推开盘早知道

已有138人获取

设置楼盘动态提醒,加推开盘早知道

已有138人获取

先来回答两个问题:

1、如果你的父母将房子无偿赠与你,你要缴纳个税吗?

2、如果你要继承父母的房子,要缴纳个税吗?

对于这些问题,很多人并不清楚答案。

6月25日,财政部、税务总局联合印发了《关于个人取得有关收入适用个人所得税应税所得项目的公告》,对相关问题给出了解答。

房屋无偿赠与子女免征个税

公告指出,房屋产权所有人将房屋产权无偿赠与他人的,受赠人因无偿受赠房屋取得的受赠收入,按照“偶然所得”项目计算缴纳个人所得税。

不过,符合3种情形的,对当事双方不征收个人所得税:

1、房屋产权所有人将房屋产权无偿赠与配偶、父母、子女、祖父母、外祖父母、孙子女、外孙子女、兄弟姐妹;

2、房屋产权所有人将房屋产权无偿赠与对其承担直接抚养或者赡养义务的抚养人或者赡养人;

3、房屋产权所有人死亡,依法取得房屋产权的法定继承人、遗嘱继承人或者受遗赠人。

简而言之,无偿受赠房屋要缴纳个税,但无偿赠与子女等直系亲属,还有子女继承房产,是不用缴纳个税的。

税费相比之前有啥变化吗?

很多人会问,这是新规吗?之前是怎么规定的?税费有啥变化?

其实,上述3种情形免征个税,早在2009年出台的《财政部 国家税务总局关于个人无偿受赠房屋有关个人所得税问题的通知》(财税〔2009〕78号)就已有相关规定了,并非是新出台的政策。

此次政策的变化是,以前无偿受赠房屋是按“其他所得”项目征税,现在改为按照“偶然所得”来征收。

原来,2018年个人所得税法修改后,取消了“其他所得”项目,按照原税法“其他所得”项目征税的有关政策文件,需要进行相应调整。因此,这份公告将一部分原来按“其他所得”征税的项目,调整为按照“偶然所得”项目征税。

税费也没有变化,偶然所得适用税率为20%,与原来的“其他所得”税率相同,纳税人的税负保持不变。

房子赠与子女不需要缴任何税吗?

25日,房屋无偿赠与子女免征个税,登上了微博热搜。

微博截图

很多人看到后心生疑问:这是意味着把房子赠与子女不需要缴任何税吗?

当然不是。

房子无偿赠与子女只是免征个税,其他税费并不能免,还是要缴纳契税等。

很多小伙伴可能在心里嘀咕了:“什么?我把房子送给自己的子女还要交钱?”

没错,不仅要交钱,而且房产用赠与的方式给子女反而是税费比较多,并不划算。

中原地产首席分析师张大伟表示,房子无偿赠与子女要交3%的契税,一般还是通过买卖的方式给子女更合适。

赠与、买卖、继承,哪种方式最划算?

房屋过户主要分为三种方式——赠与、买卖、继承。那么,父母要把房子给子女,选择哪种方式最划算?

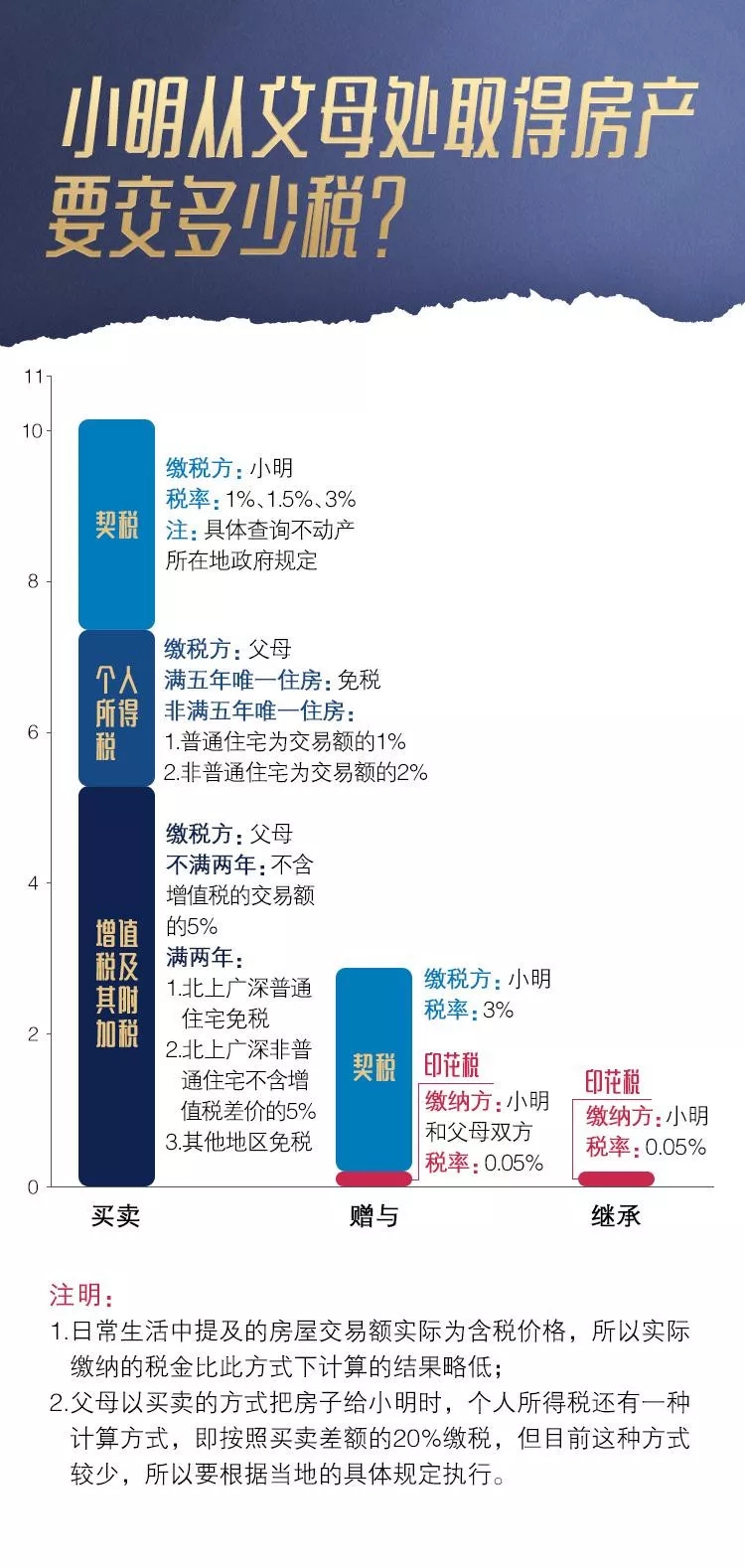

星空(中国)来算一笔账,假设小明无房,父母有一套“满五唯一”普通住宅,90平米以内,价值100万元,赠与、买卖、继承分别花多少钱呢?

图片来源于喜马拉雅:蔚青说税

1、 赠与

需要缴纳3%契税就是3万元,另外双方共0.1%的印花税1000元,一共是3.1万元。

2、 买卖

根据房屋情况,契税适用税率1%,契税缴纳1万元,增值税以及附加税、个税免征,一共是1万元。

3、 继承

只需要缴纳0.05%的印花税,也就是500元。

可见,在这3种方式中,继承是花费最少的,买卖其次,赠与花费最高。

张大伟指出,赠与和买卖是可选的,继承是不可控的、不可选的,人死了才有继承之说。在实际市场交易中,一般房屋如果是满五唯一的,直系亲属选择买卖的方式更合适。

中国国际税收研究会学术委员、理事汪蔚青提醒,传承房产的时候不能唯金额论,还需要考虑取得房产以后准备怎么处置。如果是打算再卖房的话,就要考虑后续个税缴纳的差异了。

举个例子,假如小明的父母买房花了60万,小明取得的时候价值100万,而这套房子后续涨到300万。

如果是买卖的方式给小明的话,因为之前是100万买来,而之后涨到300万的时候,只需要按当中价差的200万来交税。

如果采用是赠与和继承的方式,因为小明是沿用了他父母取得房产这60万的成本,所以等到房产涨到300万的时候,他就需要基于当中240万的价差去交税。

总结一下:

房产给子女,继承不可控,赠与费用较高,买卖的方式比较省钱。

免责声明:本页面旨在为广大用户提供更多信息的无偿服务,所有楼盘信息以开发商最终公布为准,不声明或保证所提供信息的准确性和完整性。刊载的楼盘资料不视为楼盘已达到可售标 准,仅供参考和借鉴, 购房者 在购房时需慎重考虑。参阅本网站的用户,应被视为已确认得悉上述立场。